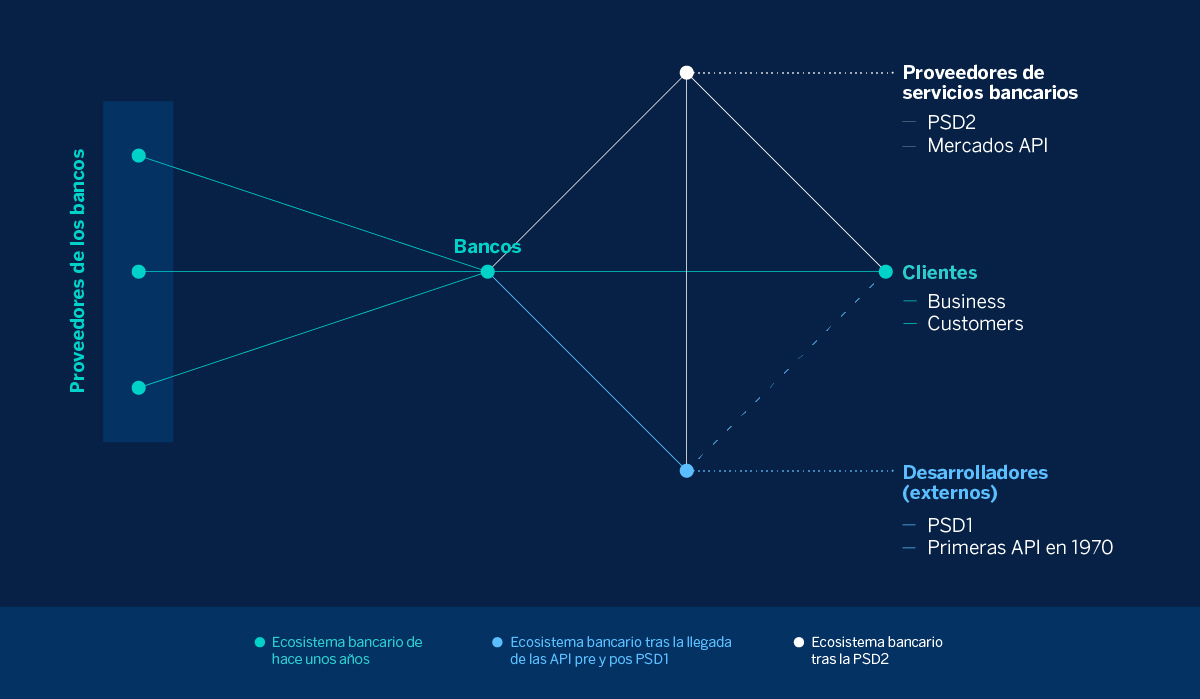

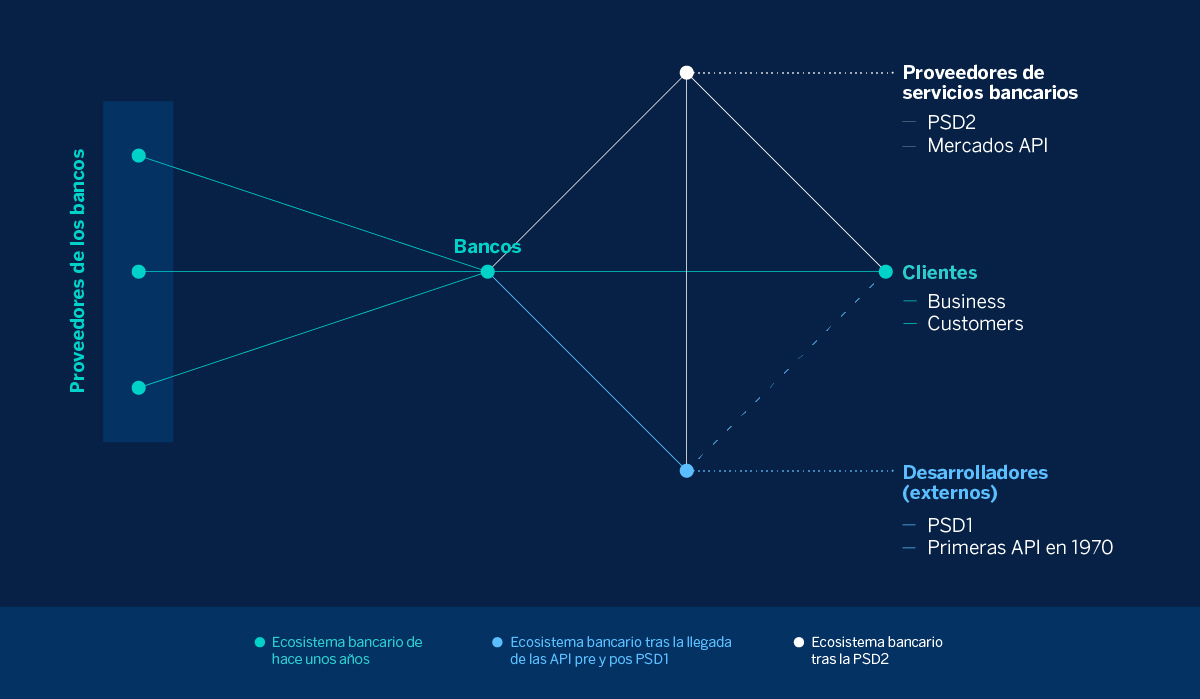

Con la entrada en vigor de la directiva PSD2 de la Unión Europea se abrió la oportunidad de desarrollar todo un nuevo mercado afianzado sobre el open banking. Basado en datos suministrados por los bancos, en APIs de terceros que ofrecen nuevas soluciones y en la posibilidad de que el cliente elija qué datos compartir con qué servicios, este mercado es la base de la personalización de la experiencia de cliente. Con PSD2, la banca cambia de ecosistema.

La PSD2 ha conseguido desarrollar un entorno perfecto para que surjan nuevas ideas fruto de leer las necesidades de los clientes. Generalmente a través de APIs, mejoran la experiencia de usuario al facilitarle una navegación más fluida, servicios más interesantes y fáciles de comprender, y sistemas bancarizados que resuelven sus necesidades de forma más precisa y personalizada. Todo gracias a ‘abrir’ los datos.

Así prosperó el ecosistema API

Las APIs llevan tiempo en el mercado. BBVA API_Market se puso en marcha en 2016, dos años antes de la implantación efectiva de la PSD2, y antes de esto se lanzó BBVA Open4U en 2014, pero no cabe duda de que esta directiva ha impulsado de forma notable el mundo de las Application Program Interfaces. La aprobación en el Parlamento Europeo abrió la puerta a que el ecosistema API se desarrollara en su totalidad.

Hasta aquel momento, los servicios bancarizados no tenían un mecanismo legal para que el cliente aprobase usar soluciones de terceros, por lo que toda relación bancaria se establecía entre dos actores: el banco y el cliente. Aunque durante años hubo innovación, generalmente en interfaces y seguridad, había poco dinamismo en la búsqueda de nuevos servicios.

Con la PSD2 todo cambió. Ahora, tanto el banco como el cliente pueden rodearse de una miríada de proveedores de código para implantar nuevos servicios entre ellos y con otros agentes. Todo ello alimentado por datos que muestran lo que necesitan los usuarios. La relación, que hasta ahora tenía dos nodos, pasó a tener tres, donde uno de ellos era todo un mercado de empresas orientadas a diseñar servicios-puente digitales.

Del mismo modo que ocurrió décadas antes con el open source (programación abierta), o a principios de los 2000 con los urban labs (laboratorios urbanos), que dejaban su contorno permeable a la llegada de nuevas ideas, el mercado de las APIs alcanzó su madurez y despegó en pocos meses. Esto se debe, principalmente, por la presencia del nuevo nodo: los desarrolladores, armados con datos.

Desarrolladores con acceso a entornos de prueba buscan clientes

Los desarrolladores, bien por libre o mediante empresas especializadas, han dinamizado el mercado API una vez abierta la puerta del PSD2. Gracias a entornos de trabajo como los ‘Recursos para desarrolladores’, de BBVA API_Market, estos profesionales encuentran toda una batería de medios con las que diseñar soluciones que interesen al cliente final. Un kit de herramientas.

Los desarrolladores de APIs no trabajan para los mercados de APIs, sino para resolver problemas reales de clientes finales, pero se nutren tanto del kit dispuesto por la banca como de los detalles de la vida bancaria de los negocios, a los que a su vez ayudan a construir mejores soluciones. Se trata de un acuerdo simbiótico que beneficia a ambas partes porque, juntas, son capaces de aumentar y personalizar las prestaciones del cliente.

Así, los entornos de desarrollo funcionan como hubs de trabajo grupal, foros de resolución de dudas y aceleradoras de ideas, construyendo el caldo de cultivo perfecto para una competición darwiniana con un único objetivo: satisfacer al cliente, hacerle la vida más fácil. Por eso la flexibilización de la PSD1 resultaba tan necesaria: la nueva versión aumenta la oferta y la competitividad.

El trabajo de los desarrolladores consiste en localizar necesidades no satisfechas de los clientes bancarios, que entienden mejor que nadie qué es lo que requieren, tanto de usuarios finales como de empresas que busquen bancarizar sus servicios, añadiendo un cuarto nodo al esquema: las empresas que son tanto clientes bancarios como proveedores de servicios bancarizados para clientes que también usan bancos.

El cliente siempre tiene una necesidad

Armados con los kits de desarrollo de los mercados de APIs, que buscan la integración bancaria, los desarrolladores de las mismas son los que construyen el open banking para solucionar necesidades. Así, cuando los desarrolladores se dieron cuenta de que los clientes empresariales tenían dificultades para integrar y analizar el cuaderno AEB43, diseñaron Business Accounts.

Otra necesidad empresarial, demandada desde hacía tiempo por parte de los concesionarios y empresas de ventas de coches, era la posibilidad de que los clientes finales pudiesen recibir simulaciones en tiempo real sobre las condiciones del préstamo que se firmaría durante la compra. Para solucionar esto nació Auto Loan, la API que muestra esta información sin salir de la plataforma de venta.

Del mismo modo, cuando se necesitó convertir registros internos de contabilidad en un sistema de cuentas de cliente bancarizadas con las que poder operar, se diseñó Accounts. Esta API posibilita el crear cuentas de cliente catalogadas como ‘cuentas de marca blanca’ usando la infraestructura de BBVA. Lo que, a su vez, aporta confianza en el sistema de seguridad.

Como se puede ver a través de los ejemplos, estos tres escenarios presentan retos y necesidades específicas y diferentes. Esto es porque las APIs se suelen diseñar como módulos autónomos que solucionan un problema concreto. No todos los clientes tienen los mismos requisitos y objetivos, por lo que se personalizan interfaces de programa muy orientadas a la exigencia en cuestión.

El PSD2, la segunda piedra del mundo API

Sin PSD2, esto era notablemente más complicado porque exigía a los bancos el diseñar cada una de las soluciones de forma genérica. Menos profundas, estas aportaban mucho menos valor al cliente final, que veía cómo sus condiciones se satisfacían solo en parte, o que directamente no daba con una solución técnica y segura para resolverlo.

Una vez abierta la puerta a las APIs, los usuarios finales pueden ceder datos a los desarrolladores y a otros agentes. Estos, haciendo uso de su competencia y de kits técnicos de mercados como BBVA API_Market, ahora sí disponen de la capacidad para desarrollar APIs capaces de enfrentarse a un problema, partiendo de la base del conocimiento basado en datos.

¿Te interesan las APIs financieras? Descubre todas las que te ofrece BBVA