Hoy en día algunos expertos señalan que los chatbots conversacionales serán las futuras aplicaciones, con un grado de intimidad aún más elevado en su relación con los usuarios. La banca es uno de los sectores que está explorando poco a poco cómo los bots pueden ayudar a mejorar la experiencia financiera con sus clientes y cómo esa relación puede llevarles a dar un mejor servicio y obtener una ventaja competitiva con respecto a sus rivales. Hay algunos casos reseñables.

Hay tres datos que avalan esta tesis:

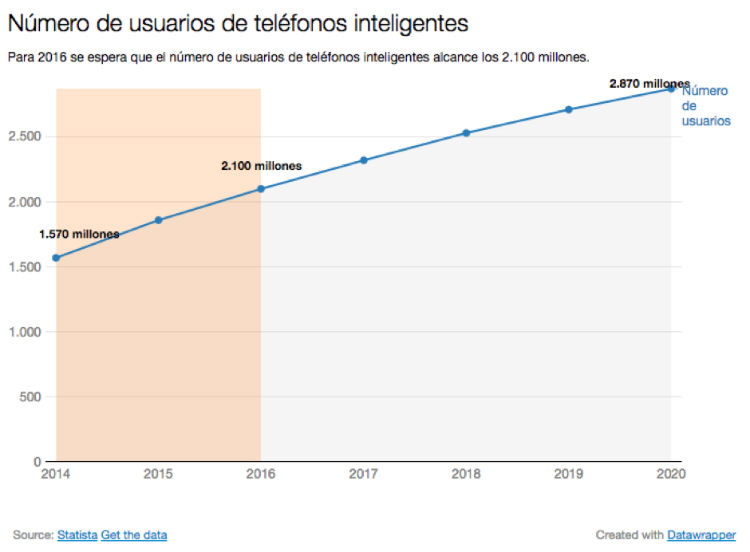

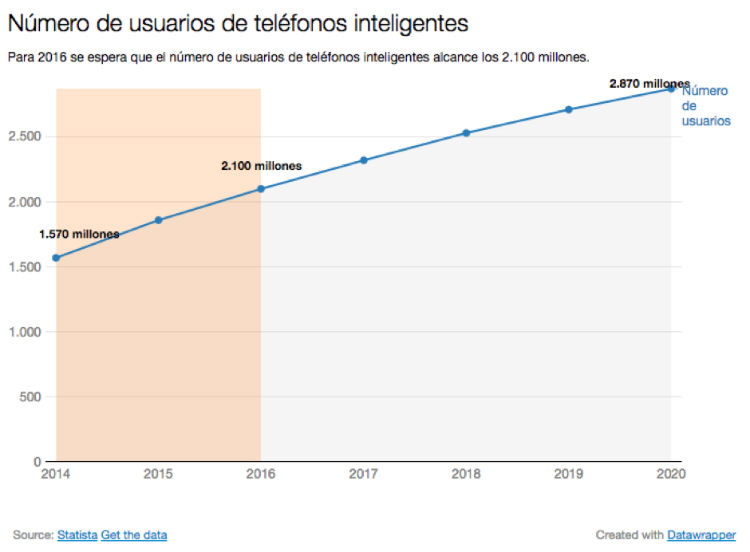

1) La penetración de los teléfonos inteligentes en el mercado mundial es imparable: aún existen países donde la incorporación de los dispositivos está siendo más lenta, pero en el resto está acelerada. En 2016 se espera cerrar la cifra de usuarios de teléfonos inteligentes en los 2.100 millones. Este es un gráfico con su evolución:

2) El crecimiento de las aplicaciones de mensajería instantánea es enorme: hoy en día las curvas de uso y crecimiento de las aplicaciones de mensajería instantánea y las aplicaciones de redes sociales ya se ha cruzado. La gente empieza a dejar de estar en las redes sociales y comienza a estar en otros productos como WhatsApp, Telegram, Facebook Messenger, WeChat, Snapchat… La oportunidad es evidente. WhatsApp tiene más de 1.000 millones de usuarios activos al mes. WeChat algo menos. Aquí hay un par de gráficos de Statista: para WhatsApp y para WeChat.

3) El volumen de mensajes en este tipo de aplicaciones no deja de crecer: si uno observa las cifras de aumento del número de usuarios activos al mes y el volumen total de mensajes en ese tipo de aplicaciones, el futuro podría ser prometedor.

Al final hay dos reglas que suelen ser bastante habituales en el mercado de la tecnología: es necesario crecer en horizontal y alcanzar cierto volumen para monetizar, y es imposible hacerlo si no estás donde se encuentran los usuarios. Las aplicaciones de mensajería instantánea, detrás de las que hay algunas grandes redes sociales, han lanzado herramientas gratuitas a la espera de monetizar.

Qué pueden hacer los bots para la banca

Hay varios tipos de operaciones que ya no es necesario que se realicen por un usuario a través de una aplicación y, mucho menos, desplazándose hasta la sucursal. De hecho, ni siquiera con la intervención de un empleado. Qué acciones puede hacer un bot para cualquier banco sin que la experiencia pierda valor:

● Alertas y notificaciones: las entidades pueden utilizar los bots para enviar alertas y notificaciones a sus usuarios sobre operaciones de todo tipo. Pueden notificar el ingreso de un cobro o la nómina, el pago de un producto o servicio a través de la tarjeta, el cobro de alguno de los recibos domiciliados… Pero incluso en cuestiones menores, pero importante para la experiencia como el soporte: usuarios que necesitan cancelar, consultar el saldo o pedir un nuevo PIN de su tarjeta de débito o crédito… Un bot asistente 24/7/365.

● Personalización de la oferta: los bots son un elemento muy útil para interactuar con el usuario y conocerlo, sin que resulte excesivamente invasivo, sobre todo si se utilizan mecanismos de gamificación para conseguirlo. Es un paso previo a la personalización de ofertas ajustadas a los gustos, valores y personalidad del cliente, al que con frecuencia se le conoce bastante poco.

● Depósito de cheques: hoy en día existen grandes empresas como IBM con Watson y Microsoft con Azure que disponen de servicios que permiten ya el reconocimiento de imágenes aplicado a operaciones financieras. Es tan sencillo como hacer una foto del cheque donde se vea la cifra del depósito.

● Pagos móviles persona a persona: los bots se han convertido también en una oportunidad para pagos rápidos entre amigos, sin muchas complicaciones y sin necesidad de la intervención de ninguna entidad financiera. Ya existen algunos casos prometedores de este tipo de propuestas: un ejemplo es Mypoolin ChatBot, una UPI (Interfaz de Pagos Unificado) o sistema de pago instantáneo desarrollado por la Corporación Nacional de Pagos de India. Cada UPI está desarrollada sobre la base de una infraestructura IMPS (Immediate Payment Service) para la transferencia de dinero entre cuentas bancarias mediante el uso de identificadores únicos como el número de teléfono móvil o un VPA (una dirección de pago única), sin la necesidad de usar número de cuenta, un elemento que genera incertidumbre en el usuario.

Cómo pueden ayudar los bots a la banca

Existen algunos otros ejemplos interesantes de bots bancarios que son una muestra de lo que estos prototipos pueden darle a la banca como sector productivo. MyKai es un chatbot desarrollado por la startup Kasisto, la cual es conocida en todo el mundo por su plataforma conversacional de inteligencia artificial KAI. Al final, KAI es un asistente virtual e inteligente que interactúa con los usuarios a través de dispositivos móviles, aplicaciones de mensajería instantánea, wearables… La integración con plataformas de terceros se produce a través de su API y sus SDKs. Todas sus ventajas se basan en un motor de procesamiento del lenguaje natural.

Una de las aplicaciones que con más fuerza apuesta por la integración de procesos vinculados a cliente a través de chatbots convesacionales es WeChat, sobre todo el mercado que mejor conoce esta herramienta de mensajería instantánea: China. Empresas como Facebook, WhatsApp o Telegram se están fijando especialmente en cómo WeChat tuvo éxito en el mercado asiático, en gran medida en la creación de pequeños bots que facilitan servicios a los usuarios como compra de comida a domicilio, petición de un taxi, transferencia de dinero entre cuentas bancarias…

Al final, los bancos obtienen varias ventajas interesantes con la llegar de los chatbots:

● Reducción de costes e incremento de los ingresos: a media que se mejora la experiencia de los usuarios y se facilitan los procesos con los que están vinculados, las fricciones se reducen y las operaciones aumentan. Las comisiones vinculadas a toda esa operativa hacen crecer los ingresos y, además, los costes asociados a la misma se reducen a la mínima expresión.

● Mayor eficiencia: los clientes pueden acceder a las respuestas que necesitan de forma directa, sin necesidad de esperas. Se ahorra mucho tiempo.

¿Te interesan las APIs financieras? Descubre todas las que te ofrece BBVA